Investičné životné poistenie (IŽP) prišlo na trh ako nástupca kapitálového životného poistenia (KŽP), pričom sľubovalo vyššie zhodnotenie, vďaka investovaniu prostredníctvom podielových fondov. Pri IŽP ide, podobne ako pri KŽP, o kombináciu poistenia a sporenia a zďaleka preto nejde o investičný produkt (aj keď ho niektorí tak prezentujú).

Je dôležité si uvedomiť, že IŽP je v prvom rade poistenie, pri ktorom platíte za riziko v prípade smrti, spolu so všetkými ostatnými pripoisteniami, ktoré si máte možnosť zvoliť pri uzatváraní zmluvy. Prostriedky, ktoré idú na poistenie sa vám nezhodnocujú, platíte si jednoducho za službu (životné poistenie).

Pri IŽP (podobne ako pri KŽP) sa teda investuje len istá časť vami plateného poistného, pričom táto suma sa môže časom meniť, nakoľko so stúpajúcim vekom poistenie zdražieva.

Ako funguje investičné životné poistenie

Na rozdiel od kapitálového životné poistenia, kde je výnos garantovaný, voľné peniaze (tie, ktoré zostanú po uhradení poistného za krytie rizík) sa v IŽP investujú prostredníctvom podielových fondov. Výnosy vo fondoch síce nie sú garantované, avšak z dlhodobého hľadiska sú oveľa zaujímavejšie, ako pri garantovanom úroku na KŽP.

Bohužiaľ pri investičnom životnom poistení je toto investovanie do podielových fondov skombinované s už spomínaným poistením, čo prináša viacero značných nevýhod. Tie dokážu spôsobiť to, že sa z takéhoto nevinného poistenia so sporením, vie stať skutočný požierač peňazí a jeden z najdrahších investičných produktov vôbec.

Poplatky na IŽP

Vo všeobecnosti sú najväčším problémom investičného životného poistenia privysoké poplatky, ktoré vedia veľmi výrazne osekať vaše výnosy a tým aj celý zmysel daného produktu. Ak by ste si chceli totiž uzatvoriť IŽP predovšetkým kvôli poisteniu, nemáte jediný dôvod neísť čisto do poistenia bez akejkoľvek sporiacej či investičnej zložky.

V takomto prípade máte jednoducho uzatvorené čisto iba poistenie, ktoré môžete bez akejkoľvek penalizácie či pokuty kedykoľvek zrušiť (pozor na 6 týždňovú výpovednú lehotu) a neprídete o žiadne vami investované peniaze. Ale to už predbiehame…

Medzi základné druhy poplatkov, ktoré na investičnom životnom poistení platíte (okrem poisteného, ktoré nie je poplatkom ale úhradou za krytie rizík) patrí:

-

- administratívny poplatok

- vstupný a počiatočný poplatok

- poplatok za správu

No a takto vyzerá v praxi sadzobník poplatkov pri investičnom životnom poistení.

(Pochvala v tomto smere pre spoločnosť ING, ktorá aspoň bola natoľko transparentná, že v rámci všeobecných poistných podmienok mala takýto súhrnný prehľad všetkých poplatkov. Väčšina IŽP má totiž poplatky rozhádzané po celých poistných podmienkach či viacerých dokumentoch, ktoré sa veľakrát odvolávajú na webové stránky a nedá sa v podstate ani poriadne zistiť, aké poplatky na takejto zmluve platíte)

Prehľad štandardných poplatkov na IŽP

Administratívny poplatok

Administratívny poplatok sa štandardne účtuje na mesačnej báze a na väčšine zmlúv vychádza na 1-3 eurá mesačne. Ak avšak zoberiem do úvahy 30 rokov trvania zmluvy, tak to vychádza na približne 360 – 1080 eur. Toto je ale v podstate poplatok, ktorý by vás mal trápiť najmenej (v porovnaní s poplatkami nižšie).

Vstupný a počiatočný poplatok

Vstupný poplatok býva niekedy uvádzaný aj ako počiatočný poplatok, poplatok za nákup, investičný proces alebo počiatočné podielové jednotky (PPJ, APJ), niekedy dokonca ako aj kombinácia viacerých týchto poplatkov, ako napríklad na zmluve vyššie.

Zo zákona je možné účtovať pri investíciach do podielových fondov poplatok 5% z cieľovej sumy (čo pravdaže všetky poisťovne naplno využívajú), avšak kombinácia poistenia so sporením umožňuje poisťovni popri tomto poplatku naúčtovať toho oveľa viac. (viď kombinácia 5% poplatku za nákup a 7% z počiatočných jednotiek v príklade vyššie)

Štandardom pri IŽP taktiež býva, že cieľová suma býva počítaná z maximálnej možnej doby (štandardne 40 rokov, aj keď nie vždy to tak musí byť – viď opäť príklad IŽP vyššie, ktoré nemá žiaden limit na počet rokov). Jediný limit v tomto smere býva spravidla iba váš vek (väčšina poistení ma strop na vek 60-70 rokov), aj keď niektoré poisťovne nemali problém nastaviť takéto zmluvy ľuďom aj do veku 100 rokov.

Obísť váš vek avšak nie je v podstate pre poisťovňu žiaden problém a vôbec vám nemusí nastavovať zmluvu do nezmyselných 100 rokov vášho života. V podstate stačí naúčtovať dvojnásobny poplatok za kratšie obdobie a hotovo. No a presne toto začali postupne poisťovne pri IŽP robiť, takže novšie zmluvy už mali dvojnásobný poplatok a k tomu limit napríklad 25 rokov.

V podstate ste teda zaplatili pri zmluve nastavenej na 20 rokov to isté, ako predtým až pri 40 rokoch. Pri 25 rokoch (a viac) ste zaplatili ešte viac ako predtým, nádhera. Bežné býva taktiež to, že tento poplatok je účtovaný z vašej mesačnej platby a teda aj z poistenia, ktoré ajtak ide čisto poisťovni ako platba za krytie rizík.

Poplatok za správu

Poplatok za správu predstavuje priebežný poplatok, ktorý je štandardne účtovaný z investičnej zložky, teda z aktuálnej hodnoty vášho účtu. Vo väčšine prípadov býva tento poplatok účtovaný ešte popri správcovských poplatkoch v podielových fondoch, do ktorých sa dané prostriedky investujú. V kľude sa vám teda môže pri IŽP stať, že platíte priebežný ročný poplatok na vašich investíciach aj vo výške 4% ročne.

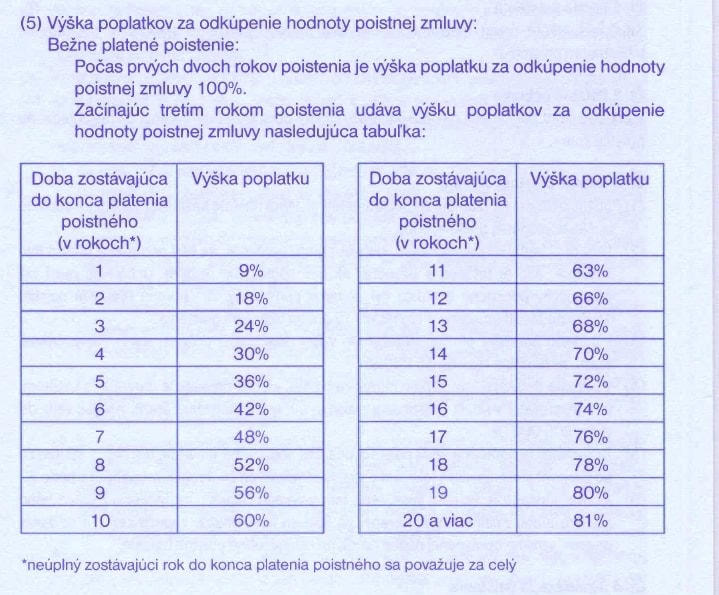

Poplatok za odkup / výber

No a nesmieme zabúdať na poplatky za predčasný odkup / výber, ktoré vám sú schopné niektoré poisťovne naúčtovať aj po desiatich rokoch platenia vašej zmluvy. Niektoré zmluvy majú tento poplatok dokonca až do posledného roku vašej zmluvy (viď príklad nižšie). Tieto poplatky majú potom za následok rozlišovanie dvoch pojmov a to “hodnota účtu” a “odkupná hodnota účtu”.

Stav účtu vs. odkupná hodnota účtu

Stav vášho účtu alebo hodnota účtu pri IŽP znamená, aká je vaša aktuálna hodnota všetkých podielových listov nakúpených v rámci podielových fondov vo vašom IŽP. Inak povedané, sú to všetky peniaze, ktoré vám zostali po uhradení poistenia a všetkých poplatkov, ponížené / navýšené o zhodnotenie podielových fondov, do ktorých sú investované.

Odkupná hodnota vášho účtu vyjadruje sumu, ktorú vám je schopná poisťovňa z vašej zmluvy aktuálne vyplatiť. Ide teda napríklad pri zmluve v 8. roku a 20% poplatku za odkup o hodnotu vášho účtu poníženú o tento poplatok. Teda o 80% z aktuálnej hodnoty vášho účtu.

V súvislosti s odkupom je dôležité poznamenať, že podmienky odkupu (výberu peňazí z IŽP) sa zvyknú výrazne líšiť od produktu k produktu, ako aj stavu zmluvy (napr. počtu rokov zmluvy, atď). Vždy si je preto potrebné zistiť stav vašej zmluvy v poisťovni a riadky nižšie treba brať čisto ako príklad.)

Ako môžete vidieť na príklade vyššie, niektoré IŽP sa vedia doslova zmeniť na pascu a čiernu dieru pre vaše peniaze. Konkrétne pri tejto zmluve Rodinná istota od poisťovne Kontinuita (ktorá sa v roku 2009 spojila s Komunálnou poisťovňou), ste v podstate nemali šancu dostať sa k vašim peniazom pred koncom zmluvy.

Ak ste si teda uzatvorili takúto zmluvu na napríklad 30 rokov a po 20 rokoch (10 rokov pred koncom vašej zmluvy) ste prišli s tým, že si chcete vami našetrené peniaze vybrať, poisťovňa si naúčtovala 60% poplatok z vašich úspor. Ak by ste mali zmluvu nastavenú na 40 rokov, poplatok po 20 rokoch platenia by bol 80%. Šialené… (názor, či sú takéto podmienky hraničiace s podvodom si už urobte sami)

Aj keď treba poznamenať, že nie všetky IŽP majú až takto katastrofálne podmienky a poplatky, každopádne aj tie najvýhodnejšie investičné životné poistenia sú vždy oveľa menej výhodné, ako investovanie priamo prostredníctvom podielových fondov či verejne obchodovateľných cenných papierov (napr. ETF fondov).

V horšom prípade, sú to doslova vyhodené peniaze, ktoré už pravdepodobne nikdy neuvidíte…

(Ne)flexibilita investičného životného poistenia

Aby sme avšak nezostali iba pri poplatkoch, poďme sa pozrieť na ďalšiu veľkú nevýhodu investičného životného poistenia a v podstate akéhokoľvek kombinované produktu (poistenia spojeného so sporením). Touto nevýhodou je neflexibilita takýchto produktov.

Ako už bolo naznačené vyššie, poistenie a investovanie sú dve absolútne diametrálne odlišné činnosti. Pri poistení platíte čisto za službu (poistenie rizika), pričom je úplne jedno či danú službu využijete alebo nie.

Je to podobné ako keď si platíte za paušál u operátora – máte možnosť telefonovať daný počet minút, avšak v prípade, že túto možnosť nevyužijete (v prípade poistenia nepríde k nároku na poistné plnenie), jednoducho nemôžete žiadať operátora o vrátenie daných peňazí. Platíte čisto za riziko, že ak sa vám niečo stane, tak budete mať možnosť obrazne povedané “využiť tieto predplatené minúty” na vašom “paušály”.

Pri investovaní je avšak situácia úplne odlišná. Ak totiž investujete voľne prostriedky, tak je jasné, že tieto peniaze budete niekedy v budúcnosti potrebovať naspäť. Podobne nie je pri investovaní (napríklad prostredníctvom čisto podielových fondov) nutné posielať každý mesiac vašu platbu, nakoľko je čisto na vás, či sa daný mesiac rozhodnete investovať alebo nie. (aj keď je pravdaže ideálne investovať pravidelne)

Podobne býva pri investovaní prostredníctvom podielových fondov (priamo, nie cez poistku) štandardom, že vaše peniaze nie sú viazané a keď aj áno, tak to býva maximálne po dobu 3-5 rokov, pričom prípadné poplatky za predčasný výber nezvyknú presiahnuť 5-10%. V drvivej väčšine podielových fondov avšak nie sú žiadne viazanosti a poplatky za predčasný výber.

Samotné investovanie (bez kombinácie so sporením) má teda skutočne výbornú flexibilitu, nakoľko nemáme povinnosť každý mesiac investovať a v prípade, že sa potrebujeme dostať k vašim peniazom, tak sú relatívne ľahko a rýchlo dostupné.

(aj keď treba túto možnosť využívať skutočne len v prípade nutnosti, nakoľko je dôležité nechať vaše peniaze pracovať a dodržiavať odporúčaný investičný horizont na vašich investíciach)

Podobne máte pri investovaní priamo (a nie cez poisťovňu) možnosť oveľa väčšieho výberu fondov a investícií a nie ste teda odkázaný iba na fondy, ktoré ponúka daná poisťovňa. Tá totiž zvykne mať vo svojom portfóliu predovšetkým svoje vlastné fondy, ktoré nie vždy patria medzi tie najzaujímavejšie.

Prečo nekombinovať poistenie so sporením

Ak sa avšak pozrieme na kombináciu poistenia so sporením, tak v podstate zistíme, že sme prišli o akúkoľvek flexibilitu. Zrazu máme povinnosť investovať každý mesiac danú sumu (poistné musí byť uhrádzané v plnej výške, inak príde k zrušeniu zmluvy zo strany poisťovne), pričom tieto investované peniaze sú na IŽP takpovediac “uväznené” minimálne po dobu 10 rokov, v horšom prípade takmer navždy.

Paradoxom pri takýchto investičný životných poisteniach, z ktorých nie je možné vybrať bez vysokých poplatkov peniaze ani po uplynutí 10 rokov zmluvy, býva, že veľakrát je z dôvodu takto vysokých poplatkov výhodnejšie zrušiť takúto zmluvu aj s tým, že prídete o značnú časť vami investovaných peňazí (alebo dokonca aj o všetko), ako ju platiť ďalej a uhrádzať stále ďalšie a ďalšie poplatky.

Tu je avšak situácia vždy veľmi individuálna a závisí okrem daného produktu predovšetkým na počte rokov, ktoré už daná zmluva platí. Možnosťou býva taktiež zníženie poistného na takejto zmluve na najnižšiu možnú sumu (spravidla približne 15-20 eur mesačne), v lepšom prípade je možné dať takúto zmluvu do tzv. “splateného stavu”, kedy síce peniaze na nej ešte zostanú zainvestované, avšak nie je potrebné danú zmluvu už ďalej platiť a stačí tak počkať, dokým bude možné tieto peniaze vybrať z daných fondov bez dodatočných poplatkov.

Bohužiaľ pri prakticky každom IŽP platí, že zaplatené poplatky už nikdy neuvidíte a poisťovňa má nárok pri predčasnom ukončení zmluvy naúčtovať vám aj neuhradené vstupné či počiatočné poplatky. To v praxi znamená, že pri zrušení takejto zmluvy v prvých rokoch spravidla nedostanete naspäť ani len cent, na druhej strane vás takéto zrušenie zmluvy aj za cenu straty týchto peňazí, vie výjsť z dlhodobého hľadiska oveľa výhodnejšie, ako keby ste danú zmluvu platili ďalej.

Zhrnutie

Nech už vám ktokoľvek akokoľvek argumentuje, investičné životné poistenie patrí medzi najdrahšie a najmenej výhodné možnosti ako investovať vôbec. Nielen že pri takomto sporení cez poistku platíte veľmi vysoké poplatky, vzdávate sa tým aj akejkoľvek flexibility danej investície.

Medzi ďalšie výhody, o ktoré kombináciou investovania s poistením prichádzate, patrí aj možnosť realizovania mimoriadnych vkladov (za výhodných podmienok), oveľa lepší výber fondov či možnosť investovania priamo prostredníctvom verejne obchodovateľných cenných papierov. A to všetko pri oveľa nižších poplatkoch a oveľa výhodnejšie, ako pri IŽP.

Z tohto dôvodu by ste vždy mali ísť cestou čisto investovania a čisto poistenia a nikdy by ste sa nemali nahovoriť na kombináciu týchto dvoch diametrálne odlišných činností v rámci jedného produktu. Takéto poistenie so sporením vás totiž vie výjsť oveľa drahšie, ako sa môže na prvý pohľad zdať…

V prípade, že vás zaujíma prostredníctvom čoho investujeme my (a ako to odporúčame robiť aj vám), tak nás neváhajte kontaktovať prostredníctvom nášho kontaktného formulára. Podobne sa na nás môžete obrátiť v prípade, že máte IŽP alebo iný kombinovaný produkt (napr. KŽP) a potrebujete poradiť, čo s ním oplatí urobiť a ako sa najvýhodnejšie takéhoto produktu zbaviť.

Radi vám bezplatne poradíme a pomôžeme vám vyriešiť danú situáciu.

Volám sa Peter Sedmák a už viac ako 9 rokov pomáham ľuďom a firmám dlhodobo budovať a zhodnocovať majetok prostredníctvom investovania do akcií, ETF fondov, dlhopisov a komplexných finančných nástrojov.

Ďalšie moje články ohľadom investovania nájdete taktiež na mojom osobnom blogu.

V prípade, že máte záujem o dohodnutie si bezplatnej konzultácie, môžete tak urobiť prostredníctvom odkazu nižšie.