Ako vznikli podielové fondy

Investovanie do podielových fondov predstavuje populárny a rozšírený spôsob zhodnocovania prostriedkov, ktorý je využívaný predovšetkým bežným retailovým obyvateľstvom po celom svete. Inak tomu nie je ani na Slovensku. Výrazne k tomu prispelo početné zastúpenie správcovských spoločností na Slovenku, ich široké portfólio služieb a taktiež činnosť sprostredkovateľských spoločností.

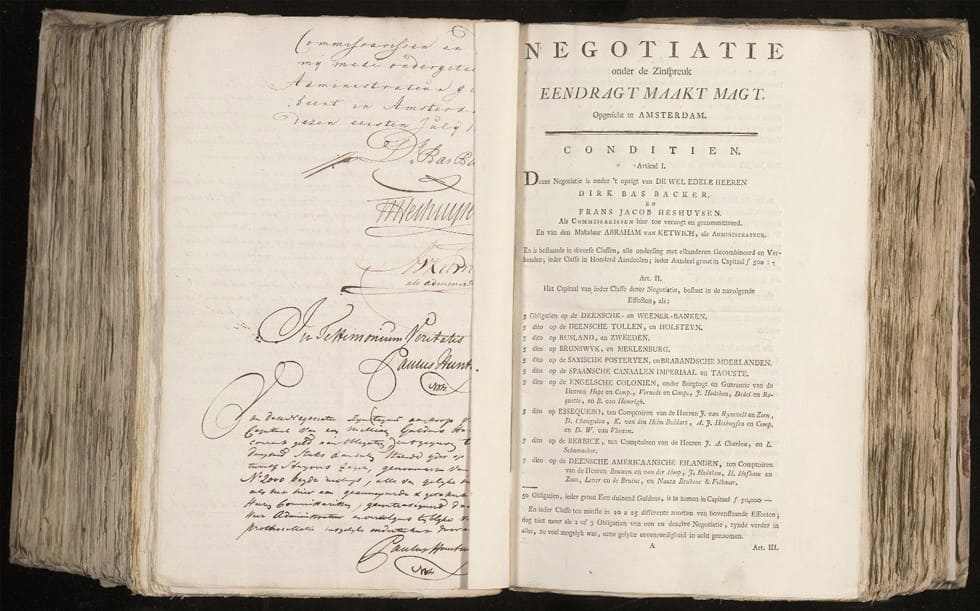

História podielových fondov sa datuje do druhej polovice 18. storočia, keď v Holandsku vznikla prirodzená túžba podieľať sa na zisku zaoceánskych spoločností aj v prípade, že daný človek nedisponoval dostatočne veľkým objemom finančných prostriedkov na to, aby vyslal za oceán svoju vlastnú loď či celú výpravu. Ľudia sa preto rozhodli na takúto výpravu zložiť, pričom každý mal nárok na zisk priamoúmerný jeho investícií.

Ak teda niekto financoval 5% výpravy, mal nárok aj na 5% z celkového zisku. Ak náhodou výprava nebola úspešná (napr. keď loď neustála búrky na mori), rovnako všetci zdieľali rovnakým dielom aj riziká. Tento princíp je u podielových fondov zachovaný dodnes, pričom každý z podielnikov má zainvestované v rovnakých aktívach a zdieľa tie isté riziká, ako ostatní podielnici.

Ako fungujú podielové fondy

Investovanie do podielových fondov aj právnu subjektivitu správcovských spoločností upravuje Zákon č. 594/2003 Z.z. o kolektívnom investovaní, ktorý slúži predovšetkým na ochranu investorov. Tento zákon napríklad obmedzuje možnosť zriadenia podielového fondu iba na vybrané subjekty, správcovské spoločnosti. Tie musia mať podľa zákona vždy formu akciovej spoločnosti.

Podstata investovania pri podielových fondoch spočíva v tom, že investori (podielnici) sa nákupom podielových listov podieľajú na spoločnom majetku podielového fondu, ktorý sám osebe predstavuje právny subjekt. Nazhromaždené prostriedky od podielnikov sa následne investujú do konkrétnych aktív alebo finančných nástrojov, ktoré tvoria portfólio fondu.

Každý podielový fond má pevne stanovené pravidlá, ktoré finančné nástroje môže v akej miere využívať a akým spôsobom môže majetok v ňom spravovať. Podielový fond teda predstavuje spoločný majetok podielnikov, pričom počet podielových listov podielnika (investora) vyjadruje jeho podiel na tomto spoločnom majetku. Všetci podielnici v rámci vybraného fondu majú teda totožne alokované prostriedky, aj keď ich zhodnotenie sa líši na základe toho, kedy a koľko zainvestovali.

Kto môže investovať prostredníctvom podielových fondov

Investovanie do podielových fondov môžu využiť ako fyzické tak aj právnické osoby, pričom podielnici, investori, získavajú nákupom podielových listov právo podieľať sa na pozitívnych aj negatívnych cenových pohyboch aktív vo fonde. Investori majú spravidla pri investovaní prostredníctvom podielových fondov dlhodobý investičný horizont a investujú na pravidelnej báze. Nie je avšak problém zainvestovať do podielových fondov iba jednorazovo, aj keď v takomto prípade existujú (v závislosti od objemu prostriedkov) aj potenciálne zaujímavejšie možnosti.

Pokiaľ má investor záujem o výber svojich zainvestovaných prostriedkov v podielovom fonde (redemáciu), môže požiadať o spätný predaj (odkup) podielových listov. Spravidla takýto odkup trvá do 30 dní, pričom výnosy podliehajú dane z kapitálových výnosov (19%). Dôležité je taktiež vedieť, že niektoré správcovské spoločnosti si za výber pred uplynutím určitej doby (napr. 3 či 5 rokov) pri vybraných fondoch účtujú poplatok za predčasný výber.

Špecifické podmienky majú taktiež rôzne kombinované produkty, ktoré síce využívajú na investovanie podielové fondy, avšak v podstate ide o úplne iný druh produktu, napríklad poistenie. Takýmto kombinovaným produktom medzi ktoré patria napríklad investičné životné poistenia (IŽP) sa treba zďaleka vyhýbať.

Diverzifikácia v podielových fondoch

Najväčšou výhodou investovania prostredníctvom fondov je veľmi lacná možnosť obrovskej diverzifikácie. Tá prirodzene rozkladá riziko a tým aj relatívnu stratu investorov. V praxi to vyzerá nasledovne – vezmime si situáciu, že máme akciový fond, ktorý je tvorený 500 titulmi (akciami 500 firiem obchodovaných na burze).

Výhodou takejto diverzifikácie je, že v prípade, kedy má napríklad niektorá zo spoločnosti vo fonde vážne finančné problémy (napríklad v dôsledku účtovného či iného škandálu) a cena jej akcií sa výraznejšie prepadne, tak to investor v podstate ani len nepocíti.

Dôvodom, prečo môže zostať investor kľudný je fakt, že váha takejto firmy pri 500 tituloch s rovnakým zastúpením predstavuje iba 0,2% celkového portfólia. To v praxi znamená, že pri poklese ceny akcií takejto spoločnosti aj o 50% môžeme hovoriť o vplyve na celkovú výkonnosť podielového fondu vo výške 0,1%, čo je skutočne zanedbateľné.

Dôležité si je avšak uvedomiť, že diverzifikácia nie je ochranou pred celkovým negatívnym sentimentom na trhu, kedy klesá cena prakticky všetkých verejne obchodovateľných spoločností z dôvodu vysokej ponuky a nízkeho dopytu. Ochranou pred takouto situáciou je predovšetkým dostatočne dlhý investičný horizont a pravidelnosť investície, ale k tomu sa ešte dostaneme nižšie.

Počet cenných papierov v najväčších podielových fondoch na Slovensku

Dôležité je avšak spomenúť, že nie je pravidlom, že podielové fondy investujú do takto veľkého počtu cenných papierov. Napríklad podielový fond Amundi Funds – Pioneer Global Equity A EUR (C), v ktorom majú Slováci vyše 100 mil. eur a patrí k najpopulárnejších na Slovensku, drží aktuálne “iba” 74 cenných papierov.

Zaujímavé je, že v portfóliu tohto fondu sa nenachádzajú spoločnosti ako Amazon či Facebook. Narozdiel od toho napríklad spoločnosť Microsoft má vyše dvojnásobnú váhu oproti indexu MSCI World, ktorý je benchmarkom tohto fondu. Podobne taktiež spoločnosť AT&T má v tomto fonde vyše 6-násobne väčšiu váhu oproti benchmarku.

Ak sa pýtate, či je to dobré alebo nie, tak všeobecná odpoveď neexistuje. Jednoducho ide o aktívne riadený podielový fond, čo znamená, že rozhodnutie, ktoré firmy budú v podielovom fonde je vyslovene na portfólio manažérovi. Ten musí daný fond pravdaže spravovať v súlade s jeho štatútom a investičnou stratégiou.

Opakom je napríklad podielový fond IAD – Global Index (tiež jeden z najviac populárnych fondov na Slovensku s objemom prostriedkov nad 100 mil. eur), ktorý má až 98% svojich aktív alokovaných v indexových ETF fondoch zameraných na index MSCI World (>1200 cenných papierov) a americký index S&P 500 (~500 cenných papierov).

Básnickou otázkou na zamyslenie je, prečo majú Slováci zainvestovaných 100 miliónov eur v podielovom fonde (v ktorom musia svoje výnosy zdaňovať), ktorý investuje prostredníctvom indexových ETF fondov, ktoré sú pri priamom vlastníctve oslobodené od danenia (pri držaní dlhšie ako 1 rok ako FO). A ešte za túto službu platia vyše 3,5% p.a. za správu. Ale o tom možno inokedy…

Dôležitosť pravidelnosti investície

Poďme späť ku situácii, kedy nemá problémy iba vybraná firma, ale celkovo takpovediac veci v ekonomike nevyzerajú ružovo a vyzerá to tak, že celá ekonomika speje do recesie či dokonca krízy.

V takomto prípade, keď je v podstate všetko v červených číslach a akciové trhy klesajú, nepomôže ani diverzifikácia. Dôvodom je fakt, že ceny cenných papierov priamo ovplyvňuje dopyt a ponuka, pričom v prípade negatívnej nálady v ekonomike (napr. v čase krízy alebo obáv z budúcnosti) dopyt po akciách výrazne klesá a to negatívne vplýva na ich cenu.

Na druhej strane, takéto obdobia vedia byť pre investora, ktorý počas poklesov na trhu nakupuje, v konečnom dôsledku veľmi výhodné. Pýtate sa prečo? Pretože počas takýchto období bývajú ceny akcií nižšie a viete ich tak kúpiť výrazne pod ich skutočnou hodnotou. Práve tento pohľad a porozumenie rozdielu medzi cenou a hodnotou, už priniesol mnohým investorom veľmi pekné výnosy.

Preto ak investujete prostredníctvom podielových fondov, špeciálne do akcií, dodržiavajte poctivo pravidelnosť vašej investície. Nielen že vám takéto pravidelné nakupovanie minimalizuje riziko zlého načasovania (nakoľko priemerujete vašu nákupnú cenu), ale predovšetkým ním zabezpečíte to, že budete nakupovať aj v časoch, kedy sú ceny výrazne nižšie a dokážete tak získať za vaše peniaze výbornú hodnotu, ktorá vám neskôr prinesie veľmi zaujímavé výnosy.

Ak chcete z vašej investície vyťažiť ešte viac, môžete urobiť v týchto časoch taktiež dodatočné mimoriadné vklady. Tie vedia v takomto období, kedy sú ceny skutočne nízko, urobiť naozaj veľký rozdiel. Nižšie si môžete pozrieť príklad toho, čo vie urobiť 2x mimoriadný vklad vo výške 5000€ ako pri poklese v roku 2002, tak aj v 2009.

Stav vášho účtu v prípade, že by ste urobili tieto 2 mimoriadné vklady, by bol 159 412€ (pri zainvestovanej sume 36 800€ + 5000€ + 5000€ = 46 800€), čo znamená, že by ste si týmito dvomi extra nákupmi prilepšili o 22 915€ na získaných úrokoch. Celkom slušné, čo poviete? Kľúčové je avšak mať v týchto časoch voľné prostriedky na investovanie…

Prečo investovať do podielových fondov dlhodobo

Ďalším dôležitým kúskom skladačky pri úspešnom pravidelnom investovaní do podielových fondov je dodržanie správneho investičného horizontu, respektíve pozeranie sa na takúto investíciu z dlhodobého hľadiska. Pokiaľ totiž hovoríme o pravidelnom investovaní, tak je dôležité si uvedomiť, že v priebehu prvých rokov len kumulujete z vašich vkladov sumu, ktorá sa vám bude v priebehu ďalších rokov zhodnocovať.

Tento efekt veľmi pekne vidieť aj na grafe vyššie, kedy v priebehu prvých rokov môžete vidieť, že hodnota danej investície nijako výrazne nenarástla v porovnaní s hodnotou vkladov. Dôvodom je jednoducho to, že úroky a zhodnotenie na tejto ešte stále relatívne malej sume peňazí nie sú dostatočne veľké na to, aby výraznejšie ovplyvnili stav vášho investičného účtu.

V praxi to teda znamená, že v priebehu prvých rokov je pravidelné investovanie predovšetkým o tom, koľko peňazí ste takto postupne zainvestovali a samotná výkonnosť vášho fondu naň nemá až taký výrazný vplyv. Treba byť avšak trpezlivý a vaša investícia určite prinesie výsledky. Nebude to avšak hneď.

Efekt snehovej gule pri investovaní

Čím ideme avšak v počte rokov investície ďalej, tak tým väčší význam začína mať reálna výkonnosť a zhodnotenie vašej investície. Je to tým, že v priebehu prvých rokov vašej investície sa vám už podarilo naakumulovať dostatočný obnos prostriedkov na to, aby sa postupne výraznejšie začali prejavovať aj nami získané úroky či dokonca už aj dodatočné úroky získané z týchto úrokov (zložené úročenie).

Tento efekt sa nazýva taktiež aj efekt snehovej gule, nakoľko vývoj takejto investície pripomína snehovú guľu, ktorá sa valí dole kopcom a postupne naberá stále viac a viac snehu a exponenciálne rastie na svojom objeme. A práve vtedy začína byť takéto investovanie skutočne zaujímavé.

Na to, aby ste avšak dokázali z tohto efektu vyťažiť a získať čo najviac, potrebujete splniť 2 kľúčové podmienky. Prvou je, že musíte investovať skutočne dlhodobo (čím dlhšie, tým lepšie) a zároveň musíte dosahovať na vašej investícii z dlhodobého hľadiska čo najvyššie zhodnotenie.

Veľmi pozitívnym bonusom je ešte aj pravidelnosť nákupov, ktorej sme sa venovali vyššie, vďaka ktorej dokážete ešte popri tomto aj minimalizovať riziko zlého načasovania vašej investície. Pozitívne vie vedia vašu investíciu ovplyvniť taktiež správne načasované mimoriadné vklady, avšak aj bez nich vie vaša investícia dosiahnuť veľmi pekné výsledky.

Napríklad už spomínaná pravidelná investícia 100€ do indexu S&P 500 by vám priniesla za toto obdobie pri investícii 36 800€ zisk až 89 697€. Dôležité je avšak podotknúť, že hovoríme o 30 ročnom investičnom horizonte. Dôležité je preto začať investovať čo najskôr, aby ste mohli tak získať čo najviac práve z tohto efektu snehovej gule, kedy získavate stále väčšie a väčšie úroky z úrokov.

Do ktorých aktív teda oplatí investovať – akcie vs. dlhopisy vs. peňažný trh

Otázkou na mieste teda je, ktoré aktíva (peňažný trh, dlhopisy alebo akcie) dokážu z dlhodobého hľadiska priniesť najzaujímavejšie zhodnotenie? Do ktorých sa oplatí investovať?

Na túto otázku nám najlepšie odpovie samotná história. Poďme si teda pozrieť, aké zhodnotenie priniesli z dlhodobého hľadiska tieto aktíva investorom.

Na grafe vyššie môžeme vidieť vývoj investície 1 amerického dolára do akcií, dlhopisov a peňažného trhu v rámci USA za posledných 117 rokov. Ako môžeme vidieť, najzaujímavejší výnos investorom priniesli americké akcie, ktoré si za toto obdobie pripísali v priemere ročne 9,6%. Druhým najzaujímavejším aktívom z pohľadu dlhodobej výkonnosti boli dlhopisy, ktoré sa medziročne v priemere zhodnotili o 4,9%. Najnižší výnos dosiahli investori pri investícií do peňažného trhu, ktorý im priniesol v priemere 3,7% výnos.

Oveľa dôležitejší je avšak pohľad na graf napravo. Ide o ten istý graf, avšak očistený o infláciou, ktorá bola v priemere za toto obdobie na úrovni 2,9%. V preklade to znamená, že za týchto 118 rokov zdraželo všetko až 29-násobne, respektíve ak vám váš predok zanechal peniaze len tak v hotovosti, tak ste na nich stratili až 96,5% ich hodnoty. Viac si avšak o tejto téme povieme v inom samostatnom článku.

Čo sa týka teda reálnej výnosnosti, teda výnosnosti očistenej o infláciu, tak môžeme hovoriť pri amerických akciách o 6,5% p.a., pri dlhopisoch o 2% p.a. a pri peňažnom trhu o 0,8%. Dôležité je avšak podotknúť, že za posledných 20 rokov ste z dôvodu nízkych úrokových sadzieb na termínových vkladoch a krátkodobých investíciách do peňažného trhu v podstate garantované prerobili.

Ako reálne zhodnotiť peniaze pri investovaní

Ak teda chcete dosiahnuť investovaním to, že si skutočne za vaše peniaze dokážete kúpiť viac, ako predtým ako ste investovali (vaše zhodnotenie je reálne – teda nad úrovňou infláciou a nielen nominálne – že máte viac peňazí, avšak si za ne nič viac nekúpite), tak musíte investovať buď do akcií alebo dlhopisov.

Ak si avšak pozrieme koľko by ste reálne za toto obdobie pri investícií do akcií, respektíve dlhopisov zarobili, tak tomu až nebudete veriť. Ak si totiž pozrieme, že za 1 dolár investovaný do dlhopisov v roku 1900 ste si v roku 2018 kúpili 10,2-násobne viac ako v roku 1900, poviete si, že to by aj mohla byť pravda. Ak vám avšak niekto povie, že za 1 dolár investovaný do amerických akcií v roku 1900 by ste si v roku 2018 kúpili až 1654-násobne viac ako v roku 1900, tak by ste tomu pravdepodobne neverili.

Dôvodom prečo je toto číslo tak obrovské je jednoducho fakt, že ide o zložené úročenie a efekt snehovej gule o ktorom sme hovorili vyššie. Preto ak necháme takúto snehovú guľu valiť sa dostatočne dlho, získavame neustále väčšie a väčšie úroky z úrokov a postupne začíname chápať, prečo Einstein nazval zložený úrok ôsmym divom sveta.

Pravdaže nikto z nás asi nebude investovať po dobu 118 rokov, avšak na takomto dlhom horizonte je krásne vidieť, ako je dôležité investovať dlhodobo a zároveň do správnych aktív – teda takých, ktoré nám dokážu z dlhodobého hľadiska priniesť najzaujímavejšie zhodnotenie. Pokiaľ ste sa preto doteraz pozerali na vaše investície maximálne z 5 či 10 ročného horizontu, skúste možno trošku zmeniť vašu perspektívu.

Môže to veľmi výrazne ovplyvniť to, koľko reálne na vašej investícii zarobíte a ako budete alokovať vaše prostriedky. Tejto téme sa bližšie budeme pre jej komplexnosť venovať ešte v samostatných článkoch, nakoľko je pre úspešné investovanie kľúčová.

Zhrnutie

Môžeme povedať, že podielové fondy otvorili dvere do sveta investícií aj bežnému obyvateľstvu. Predstavujú veľmi zaujímavú možnosť, ako sa podieľať na globálnom raste aj bez toho, že človek má milióny na účte a to dokonca pri veľmi dobrej diverzifikácií prostriedkov.

Pre úspešné investovanie prostredníctvom podielových fondov je kľúčové držať sa niekoľkých základných pravidiel a princípov, akými je pravidelnosť investície, výber vhodného investičného horizontu (dlhodobé investovanie), výber vhodných aktív (pri dlhodobom horizonte jednoznačne akcií) a minimalizovanie nepotrebných a nadbytočných nákladov spojených s danou investíciou (treba sa vyhýbať kombinovaným produktom akými sú napríklad investičné životné poistenia).

Pokiaľ sa všetkých týchto pravidiel a princípov budete držať, vaša investícia by mala byť v poriadku a mala by vám priniesť želaný efekt.

Ak sa avšak aj napriek tomuto všetkému pýtate, či neexistuje nejaká alternatíva alebo niečo ešte zaujímavejšie či výhodnejšie, prečítajte si ešte zopár riadkov nižšie…

Alternatíva k investovaniu do podielových fondov

Odpoveď na otázku, či existuje zaujímavá alternatíva k podielovým fondom, totiž možno hľadať v trendoch v rozvinutých zahraničných krajinách. A práve tam môžeme v posledných rokoch pozorovať výrazný nárast popularity burzovo obchodovateľných ETF fondov, do ktorých sa na úkor klasických podielových fondov postupne prelievajú prostriedky investorov.

Dôvodov prečo je tomu tak je viacero, ak by sme to mali avšak zovšeobecniť, tak môžeme povedať, že je to kombinácia ako vyšších výnosov, tak aj nižších poplatkov, ktoré práve ETF fondy ponúkajú.

Prostredníctvom ETF fondov investuje dokonca aj vyššie spomínaný jeden z najpopulárnejších fondov na Slovensku – IAD Global Index, či napríklad značná časť fondov v rámci 2. a 3. dôchodkového piliera. Treba avšak podotknúť, že investovanie do ETF fondov prostredníctvom napríklad podielových fondov nie je zrovna najšťastnejšie a v žiadnom prípade nie ideálne.

Dôvodom je predovšetkým fakt, že investori investujúci do ETF fondov prostredníctvom podielových fondov sa oberajú až o 19% svojich výnosov. Na Slovensku sú totiž ETF fondy brané ako verejne obchodovateľné cenné papiere, ktoré sú pri držaní fyzickou osobou po dobu viac ako 1 rok sú oslobodené od dane z kapitálových výnosov.

Porovnanie výkonnosti a čistého výnosu pri podielových fondoch

V praxi to teda znamená, že ak by investor mal pri takejto priamej investícii do ETF fondov úplne rovnaký výnos ako pri klasických podielových fondoch, bol by na tom v konečnom dôsledku pri týchto burzovo obchodovateľných fondoch minimálne o 19% lepšie, kvôli ušetreným daniam z kapitálových výnosov.

Nehovoriac o tom, že väčšina klasických podielových fondov nedokáže svojou výkonnosťou prekonať svoj benchmark, ktorým je spravidla pri akciových fondoch jeden z hlavných akciových indexov (napr. MSCI World či S&P 500), ktorých vývoj ETF fondy kopírujú.

Príkladom môže byť opäť už vyššie spomínaný fond Amundi Funds – Pioneer Global Equity A EUR (C), ktorý za posledných 5 rokov dosiahol výnosnosť 43,93%, pričom benchmark tohto fondu, index MSCI World, dosiahol za týchto 5 rokov o 22% vyššie zhodnotenie ako daný fond (66,07%). Index S&P 500 mimochodom za toto obdobie dosiahol zhodnotenie na úrovni 105,59%, čo je o takmer 40% viac, ako MSCI World.

Dôležité je avšak podotknúť, že zhodnotenie podielových fondov býva uvádzané už po odpočítaní priebežných poplatkov za správu a depozitár, avšak podobne treba spomenúť, že výnosy v tomto fonde musia investori zdaňovať, zatiaľ čo pri investícií do indexových ETF fondov sú tieto výnosy oslobodené od danenia.

Ak by sme sa chceli na to pozrieť teda objektívne, je potrebné aby sme ponížili zhodnotenie indexu o 2% ročne (ekvivalent priebežných poplatkov) a následne sme zohľadnili taktiež daňový aspekt takejto investície. Ako by potom vyzeralo takéto porovnanie?

Porovnanie zhodnotenia Amundi Funds - Pioneer Global Equity A EUR (C) vs. MSCI World vs. S&P 500

Porovnanie zhodnotenia jednorázovej investície 1000€ do fondu Amundi Funds - Pioneer Global Equity A EUR (C), indexu MSCI World a indexu S&P 500 v období 31.7.2014 - 31.07.2019. Investícia do indexu MSCI World by aj napriek poníženiu o 2% p.a. (ekvivalent priebežných poplatkov) priniesla investorovi v čistom o vyše 40% vyšší výnos. Investícia do indexu S&P 500 v tomto období bola pritom ešte 100% vyššia.| investícia 31.7.2014 | stav k 31.07.2019 | výnos p.a. | daň | čistý výnos | rozdiel oproti fondu | rozdiel v % | |

|---|---|---|---|---|---|---|---|

| AMUNDI FUNDS PIONEER GLOBAL EQUITY - A EUR (C) | 1 000 € | 1 439,30 € | 7,55% | 19% | 355,83 € | - | - |

| MSCI WORLD HEDGED EUR NET | 1 000 € | 1 660,70 € | 10,68% | - | 660,70 € | +304,87 € | +85,68% |

| S&P 500 COMPOSITE | 1 000 € | 2 055,90 € | 15,50% | - | 1 055,90 € | +700,07 € | +196,74% |

| MSCI WORLD HEDGED EUR NET - 2% p.a. fee | 1 000 € | 1 516,20 € | 8,68% | - | 516,20 € | +160,37 € | +45,07% |

| S&P 500 COMPOSITE - 2% p.a. fee | 1 000 € | 1 883,60 € | 13,50% | - | 883,60 € | +527,77 € | +148,32% |

Ako môžeme vidieť, na danej perióde 5 rokov sa akciovým trhom darilo skutočne výborne. Tie dosiahli v tomto období (aj vďaka celkom vydarenému načasovaniu) nadštandardné zhodnotenie a určite by sme s našou investíciou boli viac ako spokojní. Čo je avšak najdôležitejšie v tomto porovnaní, tak to je finálny výnos po zdanení, ktorý by sme si pri danej investícii pripísali.

Ako môžeme vidieť, tak priama investícia do indexu MSCI World prostredníctvom pasívne spravovaných indexových ETF fondov, by aj napriek odpočítaniu priebežných nákladov za správu vo výške 2% p.a., znamenala pre investora až o 45% vyšší výnos. Ak sme investovali namiesto indexu MSCI World do indexu S&P 500, prilepšil by sme si dokonca až o 148%, čo znamená v podstate 2,5-násobne vyšší čistý výnos v porovnaní s investíciou do podielového fondu Amundi Global Equity.

A to je už skutočne dosť… Hlavne ak si uvedomíme, že hovoríme iba o 5 rokoch.

Záver

Vo všeobecnosti sa dá povedať, že indexové ETF fondy ponúkajú v podstate všetky výhody klasických podielových fondov a vzťahuje sa na ne všetko, čo sme písali vyššie, avšak navyše dokážu priniesť investorovi ešte zaujímavejší výnos, ktorý navyše nemusí pri dlhodobom investovaní ani daniť.

Práve z tohto dôvodu by sa mal každý investor, ktorý uvažuje nad pravidelným investovaním, pozrieť taktiež na možnosti investovania práve prostredníctvom pasívne spravovaných indexových ETF fondov, nakoľko kombinácia lepšieho zhodnotenia a oslobodenia od danenia vie veľmi výrazne ovplyvniť konečný čistý výnos a tým aj úspech danej investície.

Problematike investovania do ETF fondov sa venujeme v samostatných článkoch ako napríklad Podielové fondy vs. indexové ETF fondy – aké sú najnovšie trendy? alebo Akým spôsobom sa dá investovať do ETF fondov.

V prípade, že vás zaujala možnosť takéhoto investovania prostredníctvom indexových ETF fondov, tak nás neváhajte kontaktovať prostredníctvom nášho kontaktného formulára.

Volám sa Peter Sedmák a už viac ako 9 rokov pomáham ľuďom a firmám dlhodobo budovať a zhodnocovať majetok prostredníctvom investovania do akcií, ETF fondov, dlhopisov a komplexných finančných nástrojov.

Ďalšie moje články ohľadom investovania nájdete taktiež na mojom osobnom blogu.

V prípade, že máte záujem o dohodnutie si bezplatnej konzultácie, môžete tak urobiť prostredníctvom odkazu nižšie.